解读SPAC:近期动态及未来趋势

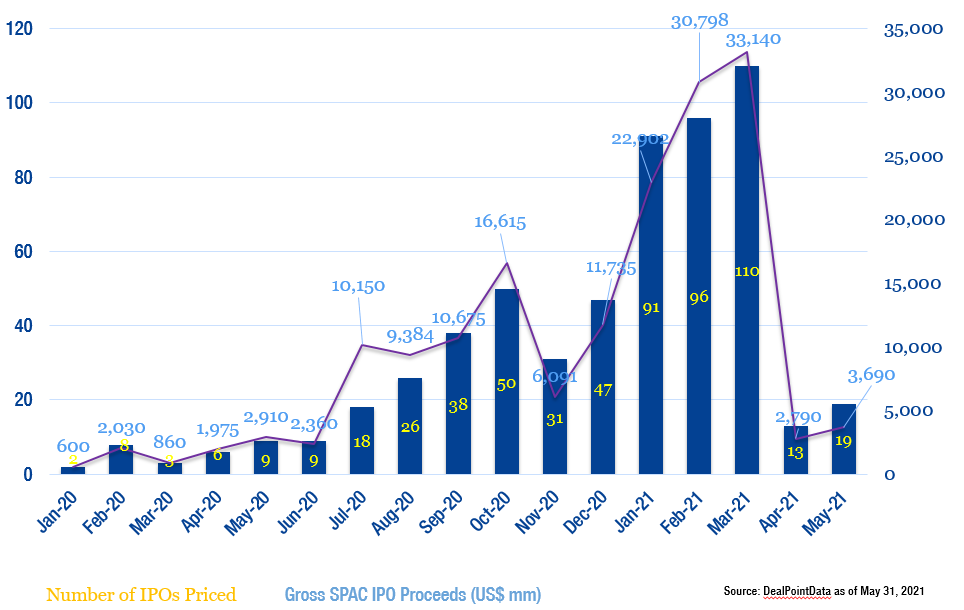

2021年3月, SPAC IPO的数量达到历史最高值,有110宗。2021年4月,SPAC IPO数量大幅下降至13宗,5月SPAC IPO也只有19宗。那么SPAC市场在未来会迅速回暖,还是会持续调整呢?

SPAC近期调整的主要原因

SPAC市场的近期降温源于多重因素。其一,美国政府换届导致美国证券交易委员会(SEC)对SPAC的态度变得更为谨慎。SEC近期发布了一系列声明,旨在强调SPAC需要遵守证券市场的规则。在4月12日的一份声明中,SEC指出SPAC发行的认股权证在会计处理上应被视作负债而非权益。虽然这份声明并未发布任何新的法律法规,且会计处理并不会影响SPAC本身的价值,但它表明了SEC决定对SPAC市场重拳出击。这一信号引起了SPAC市场的震荡。在此之前,SEC就SPAC发表的声明或意见仅对市场从业人员进行了警示而并未对SPAC市场造成实质性影响。

其二,过去一段时间内的SPAC并购交易交割后,目标公司的表现没有达到其在交割前所披露的预期水平,从而导致了股东诉讼。

其三,是更深层次的宏观因素。从2020年下半年到2021年第一季度,由于美联储宽松的货币政策,资本市场偏好科技股,而SPAC并购的目标公司通常是科技公司,所以市场对于SPAC有较高的热情。随着美国经济逐渐感受到通胀的压力,美国国债的价格上升,市场猜测美联储即将加息,大型机构投资者开始倾向价值股与大宗商品,导致市场对SPAC的热情降低。

SPAC市场的可持续性

尽管SPAC市场在进行调整,按照2021年4月份13宗SPAC IPO的数量以年化计算,一年仍会有156宗SPAC IPO。这个数量是2019年的近三倍,依然相当可观。

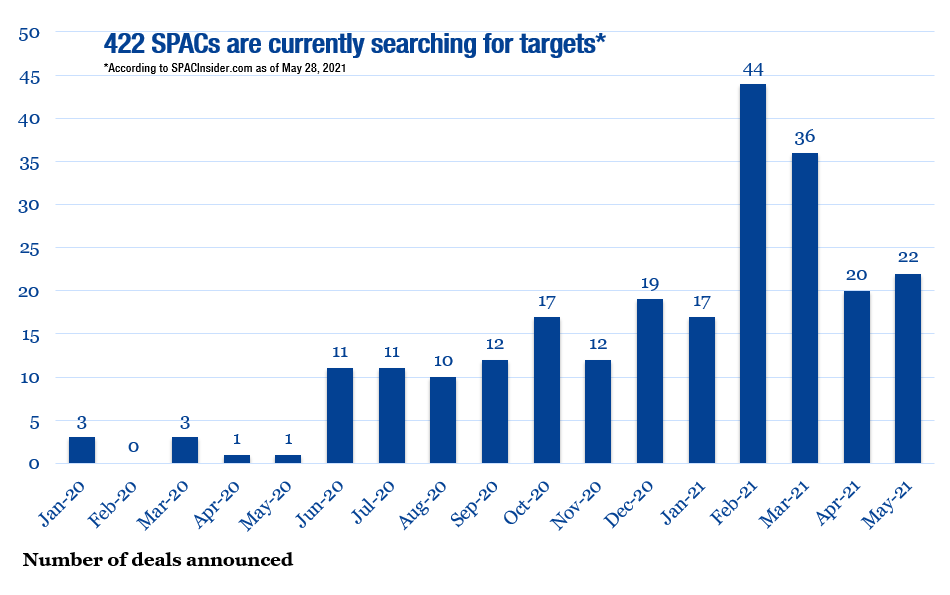

SPAC市场并没有自由落体式地下跌,而是在向更加规范和理性过渡。目标公司与PIPE投资人开始谨慎地思考与SPAC合并的利弊,这意味着SPAC发起人将会面临更大的压力。现在市场上同时有400多家SPAC在寻求交易,为了在规定期限内完成并购,发起人可能需要放弃自己的部分收益,从而吸引目标公司和PIPE投资人。

一方面,目标公司和PIPE投资人会要求发起人放弃其部分股权。比如将发起人的股权与SPAC公众股东的赎回金额相挂钩。另一方面,如果发起人不愿意直接放弃其股权,他们会选择将自己的收益与其他各方绑定。比如,如果在SPAC并购交易宣布后SPAC股票的价格上涨,目标公司将会获得更多股权,而发起人也不用放弃自己的股权;而如果SPAC股票价格下跌,则发起人将放弃其持有的部分认股权证以求推动股价上涨。

SPAC并购交易获得PIPE投资已经变得愈加困难。甚至有资金实力较为雄厚的发起人选择在没有PIPE投资的情况下自行提供数亿美元的担保以完成交易。也有一些PIPE投资人选择通过非传统的方式对目标公司进行投资,比如购买可转债。

SPAC作为一种能够为目标公司的上市之路提供交易和估值确定性的金融工具,其市场已经成型。优质的发起人会在完成一整套交易流程后,重新发起新的SPAC,开始新的一轮交易。投资人也青睐于继续对他们发起的SPAC投资。所以,SPAC市场正处于一个健康的等待期。从长远来看,其终将找回平衡,持续地发展下去。

亚洲是否会建立本土SPAC市场?

新加坡和香港最近都表达了对于建立本土SPAC市场的兴趣,但都没有推出具体政策落地实施的时间表。2021年3月31日,新加坡交易所发布了有关拟议SPAC上市框架的咨询文件。5月中旬,香港财经事务及库务局局长许正宇接受彭博采访时表示,将会在短期内就香港引入SPAC上市机制提出立法建议,并接受公共咨询。

无论是香港还是新加坡,建立本土SPAC市场,都将面临以下几个问题。首先,SPAC市场兴起的关键因素在于SPAC提供了交易的确定性和灵活性,因此香港与新加坡是否能提供与美国市场相同的灵活性至关重要。香港的资本市场监管制度与美国不同。美国的监管制度注重于风险披露,而香港的监管机构会实施更多的实质审查。另一方面,新交所在公布的SPAC咨询文件中拟采用比美国更加严格的规则。例如,只有投票反对SPAC并购交易的股东才有权赎回自己的股份,这将导致SPAC并购交易获得批准的可能性大大降低,从而减少SPAC并购所提供的确定性。另外,新加坡和香港的资本市场与美国相比规模较小,目标公司通过与新加坡或者香港的SPAC合并上市之后,其股票的交易量与估值可能无法达到与美国SPAC合并上市所能达到的水平。

结语

在过去的一年中,SPAC飞速发展,成为一条高度灵活,可操作性极强的IPO通道。随着SPAC市场不断规范化,目标公司在SPAC并购交易中已经越发强势,融资成本相比去年显著降低。4月份的市场震荡预示着SPAC IPO的数量将会趋于正常,加之香港与新加坡建立本土SPAC市场的前景尚未明确,可以预见SPAC市场正处于一个健康的等待期。从长远来看,其终将找回平衡,持续地发展下去。

Marcia EllisGlobal Co-Chair of Private Equity Practice

Marcia EllisGlobal Co-Chair of Private Equity Practice Mitchell S. PresserPartner

Mitchell S. PresserPartner Justin R. SalonPartner

Justin R. SalonPartner Letian GeAssociate

Letian GeAssociate